На основании договора займа между двумя сторонами происходит обмен деньгами или другими материальными ценностями. Заимодавец передает ценности, а заемщику ставится в обязанность вернуть их в строго определенный договором срок. Форма договора займа, особенности его заключения и ответственности сторон прописаны в статьях 807 — 818 Гражданского Кодекса РФ (далее – ГК РФ). Наиболее частым предметом договора займа между физическими лицами выступают деньги. Поэтому в сегодняшней статье мы рассмотрим важные особенности его заключения, во избежание возможных конфликтных ситуации.

На основании договора займа между двумя сторонами происходит обмен деньгами или другими материальными ценностями. Заимодавец передает ценности, а заемщику ставится в обязанность вернуть их в строго определенный договором срок. Форма договора займа, особенности его заключения и ответственности сторон прописаны в статьях 807 — 818 Гражданского Кодекса РФ (далее – ГК РФ). Наиболее частым предметом договора займа между физическими лицами выступают деньги. Поэтому в сегодняшней статье мы рассмотрим важные особенности его заключения, во избежание возможных конфликтных ситуации.

Форма договора займа между физическими лицами

Договор оформляется в письменном виде, когда передаваемая сумма равна или превышает 10 МРОТ. С 2001 года МРОТ установлен на уровне 100 рублей. Этот размер МРОТ служит мерной единицей в любых платежах по гражданско-правовым обязательствам.

Договор займа между физическими лицами считается вступившим в силу только после фактической передачи денег от заимодавца к заемщику, а не после его подписания. Факт передачи всегда фиксируется в самом тексте договора, составлять отдельную расписку в получении денег не требуется. Достаточно указать, сколько денег было передано от заимодавца к заемщику.

Важно! Законом не запрещено составлять и отдельный документ о факте передачи денег, который будет прикреплен к договору. Например, это может быть расписка о получении денег либо акт приема/передачи купюр.

Главное условие для подписания договора

ГК РФ ставит единственное обязательное условие для подписания договора – точное указание суммы. Остальные тонкости — условия и обязанности сторон, сроки, а также периодичность выплат прописываются в договоре на усмотрение сторон. Но прописать их как можно подробнее в их же интересах, это поможет избежать споров и конфликтов.

Сумма займа между физическими лицами

Все расчеты по договорам между частными лицами в России ведутся в рублях. Оформление сделок в иностранной валюте запрещено в статье 140 ГК РФ. В ней же сделана отсылка к возможным исключениям из правила.

Если же в качестве займа выступает иностранная валюта, то сумма передается заемщику в рублях, и в рублях же возвращается. Курс рубля к иностранной валюте устанавливается отдельным пунктом договора, но, как правило, равен официальному курсу валют Центрального Банка России.

Важно! За оформление договора займа в валюте заимодавец и заемщик привлекаются к административной ответственности. Штраф взимается в пределах 3/4 или полной суммы всей валютной операции.

Проценты по займу

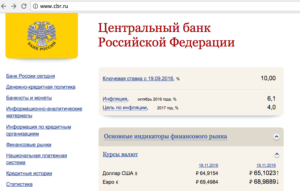

Передача в заем денег может быть процентной и беспроцентной. Если речь идет о процентном займе, то в договоре прописывается размер процентной ставки. В противном случае заемщику предстоит выплачивать проценты при погашении займа или его части по ставке рефинансирования Центробанка, установленной на день оплаты. С января 2016 года она соответствует к ключевой ставке Банка и сегодня равна 10%.

Если взимать проценты по займу между физическими лицами не предполагается, то в договоре об этом делается прямое упоминание. При сумме займа до 50 размеров МРОТ (5000 рублей) проценты по умолчанию не начисляются, если иные условия не прописаны в договоре. Исключение – занятие предпринимательством хотя бы одной из сторон.

Важно! Способ и сроки выплаты процентной ставки определяются в тексте договора. Если о сроках упоминания нет, то проценты выплачиваются раз в месяц до полной выплаты.

Срок и способы возврата займа

В общем случае срок возврата займа между физическими лицами устанавливается в самом договоре. Если срок не установлен, то заем возвращается в срок 30 дней после того, как заимодавец выдвинул это требование. Эта же процедура иногда прописывается в договоре и носит формулировку «до момента востребования займа заимодавцем».

Периодичность выплат по займу стороны определяют самостоятельно и прописывают это в договоре – единовременная выплата по окончании срока займа или выплаты с любой периодичностью. Если на переданную в заем сумму начисляются проценты, то досрочный ее возврат можно будет сделать только с согласия заимодавца.

Заемщик может вернуть полную сумму займа в любой момент, только если это указано в договоре. В противном случае об этом необходимо уведомить заранее, за 30 дней до планируемой полной выплаты. И на это время проценты продолжат начисляться.

Важно! Полная преждевременная выплата по беспроцентному займу возможна в любой момент, без предварительного предупреждения, если иное не указано в тексте договора.

Деньги по займу между физическими лицами возвращаются с обязательной фиксацией этого факта письменно. Если деньги переводятся на банковский счет заимодавца, то в пометке к переводу указывается назначение платежа – «Возврат займа по договору № _ от _ ». Как только деньги в полном объеме возвращены в руки или переведены на банковский счет, сделка считается закрытой.

Если должник уклоняется от уплаты по займу, то можно прибегнуть к услугам специализированных компаний — коллекторов, которые за отдельный процент возьмут на себя бремя возврата долга. Однако, необходимо иметь ввиду, что с 1 января 2017 года вступает в силу «новый» закон о коллекторах, ограничивающий их права в части принудительного взыскания долга.

Ответственность за просрочку возврата денег

Если заемщик не смог вовремя вернуть сумму по договору займа между физическими лицами, то вместе с выплатой долга он обязан будет вернуть и проценты за просрочку, установленные в соответствии с ключевой ставкой Центробанка России. Проценты начисляются на каждый день просрочки до дня полной выплаты займа. Если договор процентный, то на сумму долга проценты будут начисляться до дня фактической выплаты денег.

Правило возврата просроченного долга с процентами по ключевой ставке действует всегда, не важно, прописано оно в договоре или нет. Однако стороны вправе зафиксировать в договоре иную ответственность за просрочку, от увеличения процентной ставки до установления точного размера денежного штрафа.

Формула расчета процентов за просрочку

Сумма задолженности умножаем на ставку рефинансирования делим на 100 и делим на 360 умножаем на количество дней просрочки

Если периодическая выплата части займа была сделана позже назначенного срока, то заимодавец имеет право потребовать немедленного полного возврата денег с уплатой причитающихся процентов. Проценты, выплаченные сверх суммы займа, облагаются налогом НДФЛ по общим правилам (13%). Беспроцентные ставки не облагаются налогом, если только речь не идет о получении денег от юридических лиц и ИП.